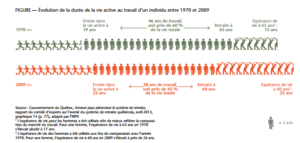

Les Québécois vivent plus longtemps que jamais. Et ceux qui naissent aujourd’hui devraient vivre en moyenne 10 ans de plus que s’ils étaient nés il y a un demi-siècle. En 1960, les Québécois de 65 ans avaient une espérance de vie de 14 ans. Depuis 2010, ceux de 75 ans peuvent espérer vivre 13 autres années.

Une évolution démographique spectaculaire. À cette population croissante d’aînés dont l’espérance de vie ne cesse de s’allonger, nous devrons offrir les moyens de vieillir dignement. Ce qui nécessite de solides régimes de retraite, source indispensable de revenus pour beaucoup d’entre eux. Or cette nouvelle réalité démographique soulève une question clé : les régimes conçus pour les générations passées peuvent-ils répondre aux besoins changeants et grandissants de la prochaine génération ?

Le gouvernement du Québec a demandé à notre groupe d’experts d’analyser les nombreux problèmes qui affaiblissent le système de revenu de retraite de la province. Mais ce qui devait être à l’origine un examen ciblé des régimes à prestations déterminées s’est vite élargi à l’ensemble du système de pensions.

Plusieurs constats se sont imposés. Même si les régimes publics atteignent leurs objectifs et offrent une bonne sé- curité financière aux travailleurs ayant les revenus les plus bas, leurs limites apparaissent quand il est question de la protection des travailleurs gagnant un revenu moyen ou supérieur. Sachant que près d’un travailleur sur deux ne béné- ficie d’aucune forme d’épargne collective et que les régimes à prestations déterminées sont soumis à de fortes pressions, le comité trouvait important de proposer des solutions pour tous les Québécois.

C’est ainsi qu’en plus des 15 recommandations sur 21 concernant spécifiquement les régimes de retraite à prestations déterminées, le comité propose une innovation centrale : la création d’une rente longévité, qui sera versée à partir de 75 ans. Celle-ci s’inscrit dans une logique globale en lien avec trois valeurs clés qui ont guidé le comité : l’équité intergénérationnelle, la transparence et la responsabilisation. Nous sommes d’avis que les choix proposés permettraient au Québec — et au Canada, s’il le souhaite — de figurer parmi les endroits privilégiés au monde où les moyens collectifs mis en œuvre assurent la sécurité financière de tous les travailleurs à la retraite.

Il va de soi que le comité s’est d’abord interrogé sur la pertinence de bonifier le Régime de pensions du Canada (RPC) et le Régime de rentes du Québec (RRQ). Mais ces régimes ont été conçus il y a 50 ans, ils ont vu le jour dans des conditions très différentes, notamment sur le plan démographique. La rente longévité, quant à elle, tient compte des réalités économiques et démographiques des prochaines décennies.

De fait, il s’agit de deux types de régimes. Le RPC comme le RRQ ne sont que faiblement capitalisés et versent plusieurs autres prestations que la rente de retraite, tandis que la rente longévité, entièrement capitalisée, serait consacrée exclusivement à la retraite. La rente longévité se révèle une meilleure avenue qu’une bonification du RPC et du RRQ pour, essentiellement, quatre raisons :

- étant mieux ciblée, elle serait moins coûteuse qu’une bonification des régimes actuels ;

- elle serait entièrement capitalisée et constituerait un régime distinct, éliminant le risque d’interfinancement ;

- elle permettrait de maintenir le rôle que jouent actuellement les ré- gimes d’employeurs ;

- elle n’inciterait pas les participants à prendre une retraite anticipée.

Le comité a longuement réfléchi aux paramètres à utiliser pour la mise en place de la rente longévité. Ce n’est pas le fruit du hasard que l’âge du dé- but des versements a été fixé à 75 ans. Cet âge est aujourd’hui l’équivalent de 65 ans dans les années 1960, au moment de la création du RPC et du RRQ. La rente longévité assurerait une épargne-retraite à un âge avancé sans éliminer la responsabilisation des individus à l’égard de l’épargne.

Elle est définie en utilisant des hypothèses réalistes. La Régie des rentes du Québec estime le coût à 3,3 p. 100 des salaires, et la rente serait financée à parts égales par les salariés et leurs employeurs.

Pour bien comprendre la rente longévité proposée, il convient d’en faire ressortir les principaux avantages :

Premièrement, puisqu’elle serait entièrement capitalisée, elle respecterait en grande partie le principe de l’équité intergénérationnelle. Elle profiterait davantage à ceux qui y auraient cotisé plus longtemps, soit les jeunes.

Deuxièmement — et cela est particulièrement important pour les personnes qui n’ont pas accès à des ré- gimes d’épargne collectifs —, la rente longévité minimiserait l’effet de l’individualisation de la retraite en mutualisant le risque de longévité.

Concrètement : aujourd’hui, une personne de 65 ans a une chance sur deux de vivre jusqu’à 85 ans, mais également une chance sur dix d’être encore vivante à 95 ans. Si elle gère seule son risque de longévité, elle doit donc disposer de suffisamment d’épargne personnelle pour les 30 années à venir, et non seulement pour 20 ans en moyenne. Mais en mutualisant le risque qu’elle survive à ses épargnes cumulées, la rente longévité réduirait l’incertitude. En outre, puisque la rente prend le relais d’une partie du revenu à remplacer, elle permettrait de réduire les sommes devant être épargnées en vue de la retraite.

Troisièmement, la rente longévité gérerait de façon efficiente l’épargne collective. La gestion professionnelle des actifs dont elle bénéficierait n’empêcherait pas les frais d’administration d’être peu élevés.

Quatrièmement, la rente longévité diminuerait la pression que la longévité exerce sur le coût des régimes de retraite à prestations déterminées, car ces derniers pourraient être coordonnés avec la rente longévité.

Cinquièmement, la rente longé- vité faciliterait la planification de la retraite. Un des problèmes des régimes à prestations déterminées est lié au changement d’emploi d’un participant. Avec la rente longévité, il n’y aurait pas de perte de droits. Les crédits de rente acquis chaque année seraient indexés en fonction des salaires, peu importe le nombre d’emplois occupés par le travailleur.

Sixièmement, la rente longévité réduirait l’écart actuel entre les participants à des régimes à prestations déterminées et les autres travailleurs. Chaque personne qui contribue à la rente pourrait bénéficier des prestations.

La rente longévité couvrirait tous les travailleurs, et les contributions seraient obligatoires. Elle n’a pas été conçue comme un régime social mais comme un régime de retraite. Établie pour l’avenir, les prestations seraient basées sur le nombre d’années de cotisation et le montant cotisé en fonction du salaire.

Chaque année de cotisation donnerait droit à un crédit de rente correspondant à 0,5 p. 100 du salaire soumis à la cotisation, jusqu’à concurrence du maximum des gains admissibles (51 100 dollars, le seuil qu’utilisent les régimes actuels). Ainsi, une personne qui y contribue pendant 10 ans aurait droit, à 75 ans, à une rente de 5 p. 100 du salaire indexé ; cette couverture passerait à 10 p. 100 après 20 ans de cotisations, à 20 p. 100 après 40 ans, sans limite au nombre d’années cotisées et créditées.

Il est vrai que certains groupes de la société connaissent une espérance de vie plus faible, les hommes, par exemple, et les personnes à faible revenu. On pourrait en conclure qu’ils profiteraient moins de la mise en place d’une rente longévité qui ne serait versée qu’à partir de 75 ans. Or il faut convenir que cette problématique n’est pas propre à la rente longévité, la question se pose déjà avec nos régimes de rente actuels. La rente longévité en tiendrait compte en offrant une garantie de prestations de cinq ans, c’est- à-dire lors du décès d’un participant avant la retraite, un montant équivalent à cinq années de paiement garanti de la rente serait versé.

En ce qui concerne les personnes à faible revenu, certains pourraient objecter que la nouvelle rente longé- vité les forcerait inutilement à épargner. Mais on pourrait déjà faire valoir cet argument dans le contexte actuel du RPC et du RRQ. Or, aurait-il lieu d’exclure certaines personnes de ces régimes sous prétexte de l’existence du Supplément de revenu garanti (SRG) ? Le SRG vise à réduire la pauvreté chez les aînés en offrant des prestations supplémentaires ; à ce titre, il n’est pas un outil de planification financière à la retraite.

Comme les salaires croissent gé- néralement à un rythme supérieur à l’inflation, tandis que le SRG et les prestations de la Sécurité de la vieillesse (SV) augmentent en fonction de l’inflation, ces programmes fédéraux offrent un niveau de remplacement du revenu moindre pour les générations futures. De plus, ni le SRG ni la SV n’étant capitalisés, ils restent sujets à des décisions politiques qui peuvent augmenter l’incertitude. Le report de l’âge d’admissibilité au SRG de 65 à 67 ans dans le budget fédéral 2012 en est un bel exemple. Le comité a fait le choix de ne pas exposer davantage au risque les personnes les plus démunies.

L’évaluation des coûts de la rente longévité a été effectuée de façon prudente en utilisant un taux de rendement réel attendu de 3 p. 100, après soustraction de l’inflation projetée. À cause de la capitalisation, ce taux est inférieur à celui utilisé pour l’analyse actuarielle du RRQ, lequel est supé- rieur à 4 p. 100. Pour l’évaluation des coûts d’un régime capitalisé, cette hypothèse revêt une grande importance, bien plus que dans le cas du régime actuel financé en grande partie par ré- partition (moins de 20 p. 100 l’étant par capitalisation).

Il est évident que la bonification d’un régime dont le versement des rentes commence à 65 ans mais peut débuter dès 60 ans nécessiterait des cotisations beaucoup plus importantes qu’une rente encaissée à partir de 75 ans. En étant mieux ciblée sur le risque de longévité, la rente longévité serait moins coûteuse, tant pour les travailleurs que pour les employeurs

Même si une bonification du RPC et du RRQ devait être entièrement capitalisée, le comité considèrequ’il serait toujours difficile de bien séparer le financement relevant de la première tranche de rente de celui associé à la bonification. Dans l’éventualité d’un sous-financement du ré- gime, il y aurait donc un risque que le financement de la bonification se fasse par l’interfinancement. Parce que la rente longévité serait distincte, les cotisations relatives à son financement iraient avec certitude à ce financement !

Par ailleurs, une trop forte bonification du RPC et du RRQ remettrait en question la pertinence des régimes de retraite existants. Le comité croit en la diversification et à la place de l’initiative privée. Dans le cas de travailleurs bénéficiant d’un régime de retraite de leur employeur et gagnant autour du maximum des gains admissibles, une bonification portant la couverture à 50 p. 100, à laquelle s’ajoute la SV, réduirait très fortement la couverture nécessaire du régime d’employeur, une fois coordonné. La rente longévité permettrait de garder la place accordée à l’épargne personnelle et aux régimes d’entreprises, sans limiter les choix personnels.

Mais ce qui est le plus important aux yeux du comité, c’est que la rente longévité n’affecte pas le passage de la vie active à la retraite. Étant donné les conséquences du vieillissement de la population pour la disponibilité de la main-d’œuvre, cela est essentiel. À l’inverse, la rente actuelle offre un attrait pour les demandes de prestations anticipées. En effet, les deux tiers des Québécois font leur demande de rente à 62 ans ou avant. Si on bonifiait le RRQ actuel, ce phénomène n’en serait qu’exacerbé.

La rente longévité a été conçue pour gérer les risques de longévité sans pour autant offrir d’incitatif à partir plus tôt à la retraite. À cet égard, elle évite aussi de faire cotiser les jeunes pour une retraite anticipée qu’ils ne désireront probablement pas. Tout compte fait, le comité est convaincu que la rente longévité deviendra une source d’inspiration pour tout le Canada.

The committee was chaired by Alban D’Amours, former president and CEO, Desjardins Group (from 2000 to 2008). The other members of the committee were René Beaudry, actuary, partner, Normandin Beaudry; Luc Godbout, tax specialist, Université de Sherbrooke; Claude Lamoureux, actuary, president and CEO of the Ontario Teachers’ Pension Plan (from 1990 to 2007); Maurice Marchon, economist, HEC Montréal; Bernard Morency, actuary, Executive Vice-President, Caisse de dépôt et placement du Québec; and Martin Rochette, lawyer, senior partner, Norton Rose. An English summary of the report may be found here.

Photo: vectorfusionart / Shutterstock