En matière de retraite comme dans tant d’autres domaines, le Québec se distingue de façon significative du reste du Canada. Ainsi, les Québécois prennent généralement leur retraite plus tôt que les autres Canadiens, et ils détiennent une part plus grande de leurs avoirs de retraite dans des régimes de retraite d’employeur.

Mais en vérité, la diversité est plus grande que celle qu’apporte la Belle Province. En effet, si les programmes fédéraux de base s’adressant à tous les aînés sont uniformes à travers le Canada, il existe une certaine hétérogénéité entre les différentes juridictions provinciales et fédérale en matière de régimes de retraite, tant publics que privés. Ainsi, sur la base d’un squelette commun, on observe plusieurs variations qui rendent périlleuse toute tentative de prévoir la forme que prendrait une éventuelle réforme et laissent même entrevoir la possibilité de « changements asymétriques ».

Toute personne ayant travaillé au Québec et dans une autre province aura remarqué l’existence de deux programmes publics parallèles au Canada : le Régime de rentes du Québec (RRQ) et le Régime de pensions du Canada (RPC). Ces deux programmes sont réciproques : les cotisations effectuées dans l’un au nom d’un travailleur sont entièrement, et automatiquement, transférables dans l’autre. Ils possèdent aussi des paramètres presque identiques, malgré quelques différences quant aux prestations d’invalidité et, depuis peu, quant à certains critères d’admissibilité et à la possibilité d’accumuler des droits supplémentaires une fois à la retraite. Ensemble, ils forment le « deuxième pilier » du système canadien de revenu de retraite. Ils viennent complémenter la Pension de sécurité de la vieillesse, administrée par le gouvernement fédéral, qui constitue, avec le Supplément de revenu garanti et certains suppléments provinciaux, le « premier pilier ».

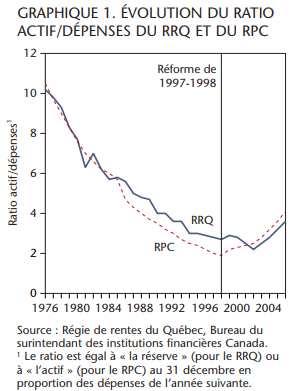

Depuis leur création, le RRQ et le RPC ont toujours présenté des taux de cotisation identiques, et c’est ensemble que les deux régimes ont été réformés dans les années 1990. Cette réforme avait pour objectif d’assurer la viabilité à long terme du RRQ et du RPC en haussant considérablement les taux de cotisation et en réduisant quelque peu la générosité des prestations.

Malgré leurs grandes similitudes, le RRQ et le RPC présentent certaines différences institutionnelles, notamment dans leur structure administrative et dans leur rapport avec le pouvoir politique. En effet, alors que le RRQ relève, par le biais de son conseil d’administration, du ministre de l’Emploi et de la Solidarité sociale du Québec, le RPC relève, lui, de l’ensemble des ministres des Finances du Canada. La gestion quotidienne du RPC est assurée par plusieurs ministères fédéraux, principalement celui des Ressources humaines.

Une autre différence touche la gestion des fonds excédentaires. Depuis la réforme de 1998, qui a mis un terme à une longue période de diminution, la somme des cotisations perçues et des rendements excède de plus en plus largement les prestations versées (graphique 1), ce qui devait produire une réserve stable et permanente d’environ 5 années de prestations au cours des quelques années suivantes. Auparavant, les deux programmes ne visaient à maintenir qu’une réserve d’environ 2 années de prestations. Pour faire face au vieillissement de la population et éviter des taux de cotisation très élevés à l’avenir, cette réforme a donc accentué le caractère capitalisé des régimes, qui n’ont jamais été de purs régimes par répartition (dans lesquels les cotisations courantes servent à payer les prestations courantes).

Ces fonds excédentaires sont gérés par des institutions distinctes. Dans le cas du RPC, ce rôle a d’abord été joué par le gouvernement fédéral qui, depuis la création du RPC jusqu’à la réforme de 1997-1998, prêtait les fonds excédentaires uniquement aux gouvernements canadiens. Depuis 1997, l’Office d’investissement du RPC (OIRPC) a pris la relève et adopté une stratégie plus vigoureuse, investissant les cotisations excédentaires sur les marchés et dans divers véhicules de placement, comme l’immobilier et les titres à revenu fixe, au Canada et à l’étranger. Dans le cas du RRQ, depuis la création du Régime en 1966, ce rôle a été confié à la Caisse de dépôt et placement du Québec (CDPQ).

Il est intéressant de noter que, jusqu’au milieu des années 1990, la CDPQ investissait principalement dans des titres à revenu fixe comme les obligations du gouvernement du Québec, adoptant ainsi une approche similaire à celle du RPC. Depuis 1997 toutefois, la CDPQ est autorisée à investir jusqu’à 70 p. 100 des sommes qui lui sont confiées dans des actions. Tout comme pour l’OIRPC, le but est de profiter d’occasions de placement supplémentaires et d’obtenir des rendements supérieurs.

Les manchettes des 18 derniers mois ont exposé le rendement fortement négatif que le RPC et le RRQ ont connu à la suite de la crise financière. Après des années fastes, les sommes confiées à la CDPQ et à l’OIRPC auront fondu lors de leur dernier exercice (terminé le 31 mars 2009) de 26 p. 100 et de 19 p. 100 respectivement. La réserve du RRQ et la caisse du RPC sont ainsi passés de 34,4 G$ à 25,9 G$ pour l’un et de 122,7 G$ à 105,5 G$ pour l’autre.

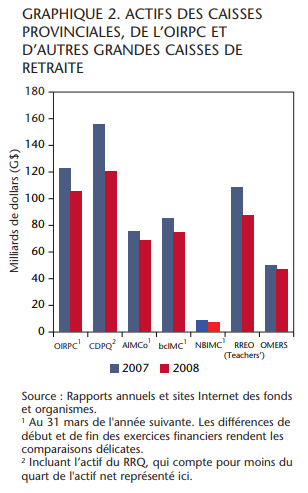

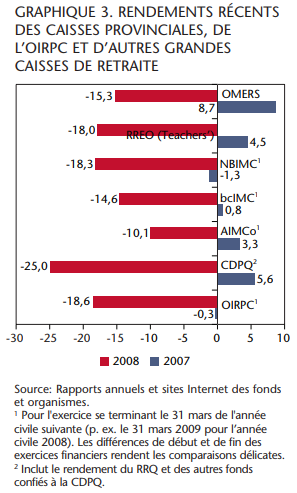

Au cours des années 1990, l’Alberta, la Colombie-Britannique et le Nouveau-Brunswick, notamment, ont aussi créé leur propre « Caisse de dépôt et placement » (soit l’AIMCo, la bcIMC et la NBIMC) afin surtout de faire fructifier les avoirs de régimes complémentaires de retraite d’employés des secteurs public et parapublic. Bien qu’elles ne gèrent pas de fonds de retraite publics comme la CDPQ, ces institutions sont aujourd’hui d’importants investisseurs, et elles ont aussi connu récemment des résultats difficiles. Le graphique 2 présente l’actif de ces caisses, comparativement à celui de la CDPQ et du OIRPC, et le graphique 3 montre que la performance de l’institution québécoise fut la plus faible ces dernières années.

Ces rendements compromettent-ils l’avenir du RRQ ou du RPC ? Les commentateurs se perdent en conjectures, mais plusieurs s’entendent pour dire qu’il ne s’agit pas là, du moins pas encore, du plus grand défi du système canadien de revenu de retraite ― ni même du défi le plus pressant du RRQ.

En fait, cela fait des années que ce dernier doit composer avec des paramètres qui ne correspondent pas aux prévisions des actuaires : une hausse plus forte que prévu de l’espérance de vie (ce qui augmente le fardeau des prestations à verser) et une augmentation plus faible que prévu des salaires (sur la base desquels sont prélevées les cotisations). Ces écarts signifient que, contrairement au RPC, le taux de cotisation actuel de 9,9 p. 100 ne suffisait déjà plus à assurer la viabilité à long terme du RRQ avant même la récession et la crise financière. Celle-ci n’a donc fait qu’accentuer une situation déjà difficile, laquelle pourrait d’ailleurs être aggravée si les pronostics des observateurs de la scène financière ― qui anticipent un faible rendement global de 6 à 7 p. 100 pour la CDPQ en 2009, soit moitié moins que les performances attendues d’autres grandes caisses de retraite (dont l’OIRPC) ― se révèlent fondés.

Mais comme l’illustrent les documents de consultation publiés par la Régie de rentes du Québec, indépendamment de la crise et des rendements obtenus par la CDPQ, les Québécois devront faire des choix reflétant les paramètres socioéconomiques de leur population. On pourrait donc assister, dans ce contexte, à une divergence croissante entre le RRQ et le RPC ― y compris, pour la première fois, dans les taux de cotisation.

Les résultats récents du RPC et du RRQ laissent songeurs. Ils ne sont cependant pas hors de proportion par rapport à ceux de plusieurs régimes complémentaires de retraite (RCR) et, sans doute, de plusieurs portefeuilles privés (REER, CELI et autres avoirs non enregistrés) : s’il sera difficile d’obtenir avant un certain temps un portrait juste de l’impact de la crise financière, les premières estimations de Statistique Canada indiquent une baisse de près de 16 p. 100 de la valeur (nette des nouvelles cotisations) des REER individuels en 2008. Les RCR et les REER forment le « troisième pilier » du système de revenu de retraite.

Les RCR à prestations déterminées, qui restent de loin les plus courants au Canada, ont connu des moments particulièrement difficiles jusqu’à la mi-2009, lorsque la reprise s’est amorcée. Déjà affectés par de faibles taux d’intérêt à long terme (ce qui vient hausser le montant estimé de leurs engagements futurs) puis par les difficultés financières de leurs promoteurs, la plupart ont vu leur ratio de capitalisation baisser dramatiquement avec la crise financière. Ainsi, selon la firme Mercer, le ratio de capitalisation d’un régime type n’était plus que de 59 p. 100 au 31 décembre 2008. Mais après des plongeons importants entre septembre 2008 et mars 2009, on s’attend maintenant à des rendements d’environ 15 p. 100 pour l’ensemble de 2009. Selon les firmes d’experts-conseils à l’origine de ces enquêtes de début d’année, les régimes de retraite les plus performants pourraient avoir rebondi de 18 p. 100 au cours de l’année écoulée, ce qui serait beaucoup mieux que les résultats du RRQ ― et peut-être du RPC ―, mais qui ne permettrait tout de même pas de compenser les pertes antérieures.

Une différence importante entre les deux régimes publics et les régimes privés à prestations déterminées réside dans le fait que le RRQ et le RPC ne sont pas soumis au même type de contrainte que ces derniers. En effet, comme les régimes publics sont encore principalement financés par répartition, la contrainte porte sur leur viabilité à long terme : le taux de cotisation actuel, maintenu sur une période de 75 ans, est censé permettre de verser toutes les rentes futures. Certes, une baisse importante ou soutenue du niveau des actifs pourrait entraîner une hausse du taux de cotisation, mais c’est une hypothèse qui n’est pas envisagée pour le moment.

Les régimes privés à prestations déterminées doivent répondre à une contrainte similaire, soit « l’évaluation sur base de capitalisation », mais dans la plupart des juridictions, ils doivent en plus satisfaire à un critère supplémentaire, appelé « évaluation sur base de solvabilité ». Dans ce cas, on compare le niveau d’actif du régime à un moment donné, comme s’il était mis fin au régime à cette date, avec une évaluation actuarielle des sommes qui seraient nécessaires pour honorer tous les engagements futurs pris jusque-là. En pratique, les régimes ont une certaine marge de manœuvre et peuvent, au moment de leur évaluation actuarielle, être sous-capitalisés (auquel cas, le promoteur doit renflouer le régime sur une période donnée) ou surcapitalisés (jusqu’à un plafond de 110 p. 100 des engagements, qui vient d’être relevé à 125 p. 100 par le gouvernement fédéral). Cette réalité est apparente dans les exemples présentés plus haut.

Les autres grands joueurs du domaine des retraites qui évoluent dans un cadre réglementaire similaire sont les assureurs de personnes, qui offrent des rentes aux travailleurs et aux retraités et doivent en conséquence démontrer aux autorités leur capacité à remplir leurs engagements futurs. Les régimes à cotisations déterminées, les REER et les autres avoirs de retraite ne font évidemment pas face aux mêmes exigences, puisqu’ils n’offrent aucune garantie quant aux versements de retraite futurs.

Les paramètres précis de ces contraintes varient selon les juridictions, tout comme les obligations réglementaires des régimes de retraite et de leurs promoteurs, ainsi que les droits et obligations de chaque partie et le cadre juridique dans lequel ils sont interprétés. Chaque juridiction canadienne ― neuf provinces et le gouvernement fédéral ― possède une structure qui lui est propre en matière de supervision des pensions ainsi qu’un cadre réglementaire distinct. Par exemple, les clauses de retraite obligatoire ont été interdites il y a quelques décennies au Québec et au Manitoba, mais beaucoup plus récemment dans les Maritimes. Aussi, la supervision des RCR du secteur privé relève de différents ministères ou agences selon les provinces.

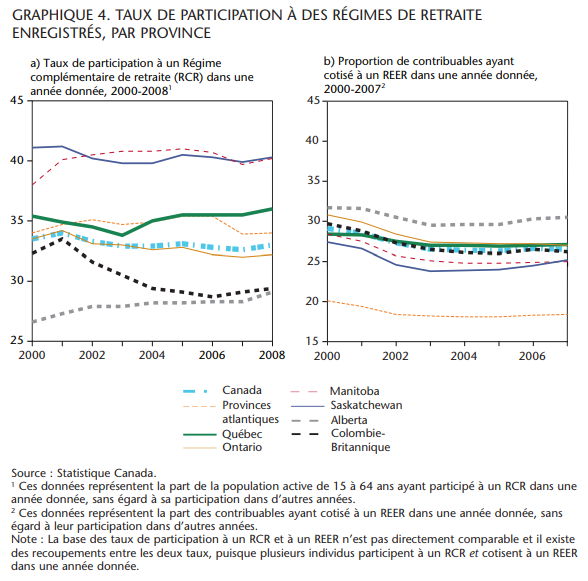

Cette diversité, qui découle notamment de la répartition constitutionnelle des compétences entre les ordres de gouvernement, peut sembler appropriée dans un pays dont les régions connaissent des réalités socioéconomiques parfois fort différentes. Le graphique 4 présente une de ces différences : la participation aux régimes de retraite enregistrés (que ce soit des RCR, appelés aussi régimes de pension agréés, ou des REER). Malgré des tendances généralement similaires, on constate des différences régionales dans le niveau de participation. À cela s’ajoute une foule d’autres aspects comme la structure économique (certaines régions dépendent davantage du secteur manufacturier) ou la structure démographique (le Québec vieillit plus rapidement que le reste du pays) qui affectent les besoins de la population et des travailleurs en matière d’épargne-retraite. Ainsi, l’Alberta et ses jeunes travailleurs, souvent bien payés et peu syndiqués avant la crise, n’auront pas été affectés par la crise de la même manière que l’Ontario, le Québec ou les Maritimes.

La récession et la crise financière auront sans doute affecté, d’une façon ou d’une autre, la majorité des avoirs de retraite. Dans la foulée, des appels de plus en plus insistants en faveur d’une refonte significative du système canadien de revenu de retraite ont été entendus. Mais bien aventureux serait celui qui voudrait prédire l’orientation d’une éventuelle réforme, compte tenu des divers diagnostics posés et des multiples propositions qui circulent présentement.

En fait, les différents gouvernements n’en sont pas tous au même point dans leurs réflexions, en raison notamment des particularités sociodémographiques et du contexte économique propre à chaque province qui font que les besoins peuvent différer selon la juridiction. Au cours des trois dernières années, quatre provinces ont ainsi réuni des panels d’experts sur les pensions, Québec a réalisé son exercice de consultation sur l’avenir du RRQ, tandis qu’Ottawa tenait des consultations au sujet des RCR sous sa juridiction et effectuait quelques modifications réglementaires importantes. En Colombie-Britannique, le premier ministre Campbell s’est engagé envers ses électeurs à compléter dès 2010 la mise sur pied d’un régime de retraite volontaire à cotisations déterminées qui serait ouvert à tous les travailleurs ― un engagement qui paraît de plus en plus dilué, cependant, en faveur d’une éventuelle « réforme nationale ».

En 2009, on a par ailleurs créé le Groupe de travail sur le niveau adéquat du revenu de retraite, auquel ont collaboré le gouvernement fédéral et les provinces. Son rapport, qui a été remis aux ministres des Finances réunis à Whitehorse en décembre, concluait que le système canadien de revenu de retraite n’était pas en crise. Mais un rapport interprovincial publié ultérieurement suggérait que certaines lacunes importantes existent, pour les cohortes actuelles de travailleurs, en matière de sécurité financière à la retraite.

D’autre part, plusieurs joueurs de l’industrie des services financiers soutiennent qu’il faudrait simplifier le paysage réglementaire. Une telle réforme aurait pour effet d’assouplir certaines règles, dont plusieurs (portant notamment sur les régimes à cotisations déterminées ou les régimes de retraite interentreprises) commencent à dater, et d’uniformiser le cadre juridique et réglementaire à travers le pays. Cette dernière perspective a été embrassée par le panel d’experts conjoint Alberta–Colombie-Britannique qui a déposé son rapport il y a un an ; le panel de la Nouvelle-Écosse a, lui, adopté une position inverse, en faveur de la diversité des cadres juridiques au Canada.

Quelle avenue de réforme serait la meilleure ? Une analyse détaillée du passé pourrait conduire à des réponses diamétralement opposées, mais c’est évidemment pour l’avenir que de telles décisions se prennent. Avant de choisir la voie à emprunter, il reste encore à établir la nature et les objectifs ― régionaux et nationaux ― d’une éventuelle réforme. Les discussions sont bien engagées.