Avec les années, les références à l’inflation dans mon cours sur les politiques sociales sont devenues presque exclusivement historiques. Courbe de Phillips suggérant un arbitrage entre le chômage et l’inflation dans les années 1960, stagflation montrant que les deux problèmes pouvaient coexister et s’aggraver conjointement dans la décennie suivante, virage monétariste donnant priorité à la stabilité des prix à partir des années 1980. L’inflation semblait dès lors vaincue, au prix pour un temps d’un chômage plus élevé et de moins bons salaires.

Pour mes étudiants, cette histoire d’inflation semblait intéressante, mais plutôt abstraite. De 1992 à 2020, le problème si préoccupant dans les années 1970 et 1980 est devenu un souvenir, un résidu statistique oscillant entre rien et presque rien, comme on peut le voir sur la figure 1.

En raison de la pandémie, des pénuries de main-d’œuvre, des ruptures dans les chaînes d’approvisionnement et de la guerre en Ukraine, les prix ont recommencé à grimper, au grand dam des consommateurs.

La première réaction des gouvernements a été de compenser les ménages en introduisant des transferts temporaires et souvent ciblés pour limiter l’impact des hausses de prix. On l’a vu pour l’énergie, notamment. Le gouvernement fédéral a pour sa part adopté différentes mesures de soutien du revenu, incluant un remboursement pour l’épicerie pour les moins fortunés. Le gouvernement québécois a fait encore plus simple en dirigeant des transferts ad hoc de 500 $, puis de 400 $ à 600 $ vers une grande partie des contribuables.

Cependant, ces mesures ponctuelles ne contribuaient pas à réduire l’inflation. Elles risquaient même d’accentuer la pression inflationniste en haussant la demande de biens et services. En parallèle, la Banque du Canada a donc adopté une approche plus conventionnelle, en relevant son taux directeur de 0,25 % à 5,0 % entre 2020 et 2024, pour freiner la demande et juguler l’inflation.

Cette combinaison d’interventions budgétaires accommodantes et de politiques monétaires restrictives pourrait fonctionner, mais elle montre surtout que les gouvernements et les banques centrales naviguent encore à vue.

En effet, la situation actuelle est peut-être moins un cas classique de spirale inflationniste – engendrée par des hausses successives de salaires et de prix – qu’une conséquence de la domination de très grandes firmes capables d’augmenter les prix de façon plus ou moins coordonnée. C’est ce que suggèrent les travaux de l’économiste allemande Isabella M. Weber, qui ont fait beaucoup parler et qui remettent en question lapertinence d’une simple hausse des taux directeurs. L’intervention directe des gouvernements sur les marchés que Mme Weber propose apparaît toutefois plus complexe à mettre en œuvre que l’approche conventionnelle par les taux d’intérêt, et tout aussi incertaine.

Une question de perception

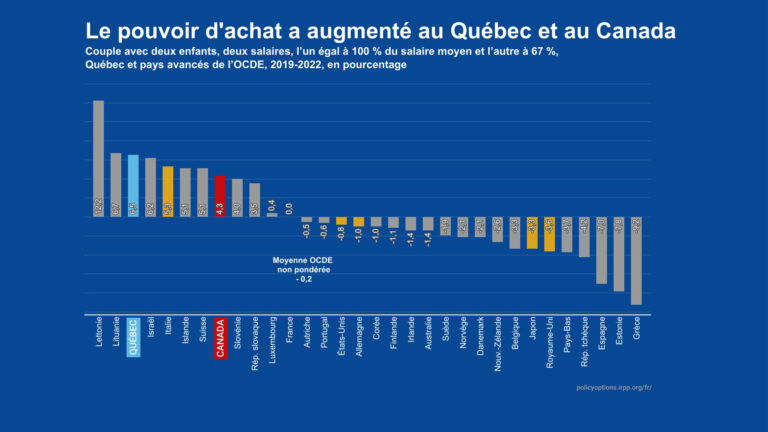

Sur le plan politique, la réponse à l’inflation soulève également de nombreuses questions. En fait, une inflation modérée n’est pas nécessairement un problème grave. Une étude récente de la Chaire en fiscalité et en finances publiques de l’Université de Sherbrooke montre qu’au Québec, la plupart des ménages ont vu leur pouvoir d’achat s’améliorer entre 2019 et 2024, grâce à la hausse des salaires et des transferts sociaux.

Alors pourquoi cette grogne et ces inquiétudes face à la hausse des prix? Les travaux toujours cités de l’économiste Robert J. Shiller montraient en 1997 que les gens surestiment l’importance de l’inflation et qu’ils attribuent à la hausse des prix une baisse de leur pouvoir d’achat. La Banque du Canada et une économiste de l’Université Harvard ont retrouvé ces mêmes préoccupations récemment au Canada et aux États-Unis.

Les gens soupçonnent que les grandes entreprises profitent de l’inflation pour augmenter leurs prix sans pour autant améliorer les salaires. C’est ce que Shiller appelait le modèle « bad-actor-sticky-wages », un stéréotype tenace. Il semble ne venir à l’idée de personne – sauf aux économistes – que l’inflation puisse aussi favoriser une montée des salaires. Pour la majorité, l’inflation apparaît donc comme une sorte de tricherie sociale qui profite uniquement aux plus riches.

Le constat des chercheurs de l’Université de Sherbrooke selon lequel le pouvoir d’achat se maintient au Québec semble ainsi improbable et suspect. Les banques alimentaires ne connaissent-elles pas une fréquentation record? L’insécurité alimentaire n’est-elle pas en hausse? Sans doute, mais la hausse des prix n’est pas nécessairement la cause de ces difficultés, puisque les salaires et les transferts sociaux montent aussi.

C’est la pauvreté, stupide!

Le facteur clé de l’insécurité alimentaire, bien établi par la recherche, c’est la pauvreté. L’insécurité alimentaire ne découle pas tant d’une hausse du prix des aliments que d’une insuffisance de revenu. Prenons par exemple les ménages qui reçoivent de l’aide sociale. Leur pouvoir d’achat s’est probablement maintenu puisque les prestations sont indexées au Québec. Mais ce pouvoir d’achat est si faible qu’il engendre presque toujours de l’insécurité alimentaire. Or, entre 2021 et 2023, le nombre de personnes recevant de l’aide sociale a augmenté significativement. L’insécurité alimentaire a donc pu s’aggraver non pas, dans ce cas, parce que les salaires sont devenus insuffisants, mais parce que plus de gens vivent de l’aide sociale.

Les travaux post-keynésiens sur les modèles de croissance contrastent les modèles qui misent sur la progression des salaires, prédominants dans les années 1960 et 1970, et ceux qui privilégient les profits, qui se sont imposés depuis trois décennies. Une étude récente montre que la préférence des plus riches et des élites politiques pour une croissance tirée par les profits n’est pas partagée par la majorité, qui favorise plutôt des hausses de salaire. Cette approche apparaît cependant plus susceptible d’engendrer de l’inflation, ce que la plupart des gens réprouvent.

Marquées par des pénuries de main-d’œuvre, les années récentes ont créé une situation qui se rapproche du modèle de croissance tiré par la progression des salaires. Pour plusieurs personnes, ceci se traduit par de meilleurs revenus. Mais les prix sont également à la hausse.

Pour l’instant, l’inflation reste avant tout un irritant qui n’empêche pas le maintien et même l’amélioration du pouvoir d’achat. En somme, elle ne comporte pas que des désavantages. Le problème demeure davantage l’insuffisance des revenus pour les personnes au bas de l’échelle et l’accroissement des inégalités.

Compte tenu des perceptions négatives face à la hausse des prix, nos dirigeants devront cependant bien cadrer les enjeux en expliquant les avantages d’une inflation modérée, en veillant à indexer les différents transferts sociaux et les salaires, et en améliorant la situation des plus pauvres.

Chose certaine, l’inflation n’est plus simplement d’intérêt historique. C’est maintenant une source d’inquiétudes, mais c’est également le signe d’une économie qui fonctionne à plein régime.